Los préstamos comerciales cayeron a la mitad en los últimos 5 años

22-01-2019

La pérdida del valor del peso, las restricciones monetarias impuestas por el BCRA, la inflación y las limitaciones de los bancos para otorgar nuevos créditos a raíz de la suba de los encajes bancarios, son algunas de las causas de la sensible baja de...

La pérdida del valor del peso, las restricciones monetarias impuestas por el BCRA, la inflación y las limitaciones de los bancos para otorgar nuevos créditos a raíz de la suba de los encajes bancarios, son algunas de las causas de la sensible baja de...

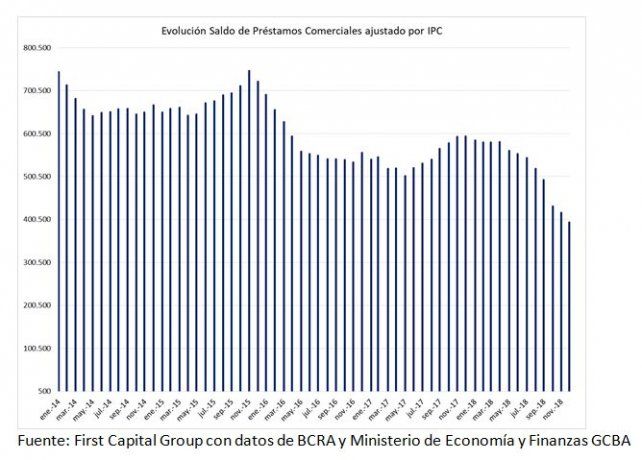

El saldo de préstamos comerciales de los últimos 5 años ha disminuido a la mitad en valores reales ajustados por el Índice de Precios al Consumidor (IPC), debido a la fuerte davaluación que ha sufrido el peso frente al dólar, según indicó este lunes un informe de FIRST CAPITAL GROUP.

A principios de 2014, el stock actualizado por IPC alcanzaba una cifra que hoy equivaldría a los $ 750.000 millones, mientras que, a fines de 2018, apenas supera los $ 390.000 millones.

La pérdida del valor de la moneda, las restricciones monetarias impuestas por el BCRA, la galopante inflación y las limitaciones de los bancos para otorgar nuevos créditos a raíz de la suba de los encajes bancarios, son algunas de las causas de la sensible baja de las financiaciones al sector privado.

Finalizando el 2018, los préstamos comerciales, es decir, todo tipo de préstamo que puede ser utilizado tanto al inicio de un negocio, como a lo largo de su ejecución para financiar las operaciones del mismo, la expansión o incluso cubrir necesidades financieras como el pago de deuda pendiente, arrojaron en tendencia declinante durante los últimos 3 meses.

Esta vez con una disminución del 3,1% respecto al mes anterior, el saldo alcanzó los $ 393.939 Millones para el total acumulado, representando también una baja interanual del 3,63%, contra los $ 408.770 millones al cierre del mismo mes del año anterior.

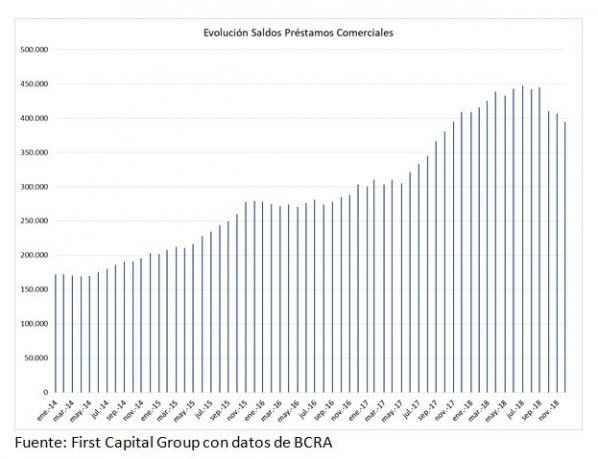

Si se analiza las variaciones de los saldos de préstamos comerciales en pesos de los últimos 5 años (enero de 2014), se observa que el saldo acumulado al cierre de cada mes en líneas generales ha venido creciendo durante el período analizado, destacándose a simple vista algunos “picos” y “valles” en esta serie, siendo la última baja mencionada la más notable de la misma, además debemos tener en cuenta que tal vez no hemos alcanzado el punto más bajo (gráfico 1).

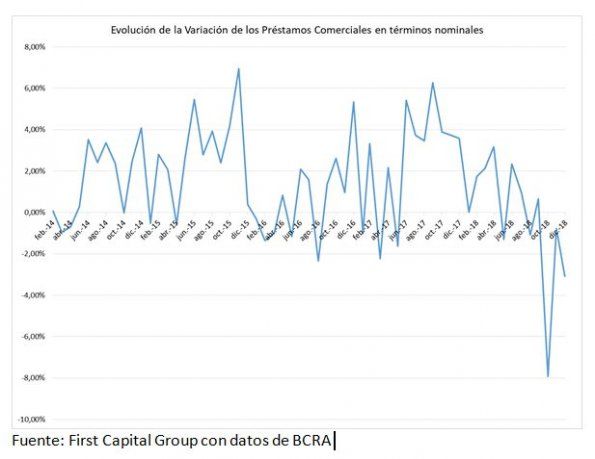

Si hacemos foco en la tasa de variación nominal del saldo del mes en relación al mes anterior observamos que se alternan períodos de crecimiento relativamente cortos (de 3 a 9 meses), con interrupciones del mismo o directamente caídas de los saldos con relación al mes anterior.

El gráfico 2, muestra meses de crecimiento y estancamiento sucesivos dando forma de “serrucho” a la línea.

“No es posible diferenciar en el período de 5 años analizado, comportamientos muy disímiles a pesar de que la dirección de la política económica durante estos años se rigió por las ideas de diferentes (si no opuestos) funcionarios y mandatarios públicos. Todo esto evidencia la fragilidad de nuestra estructura económica, la cual no es capaz de mantener un rumbo creciente por lapsos más prolongados, a pesar de los esfuerzos de los operadores públicos y privados que intervienen en la misma”, aseguró Guillermo Barbero, socio de FIRST CAPITAL GROUP.

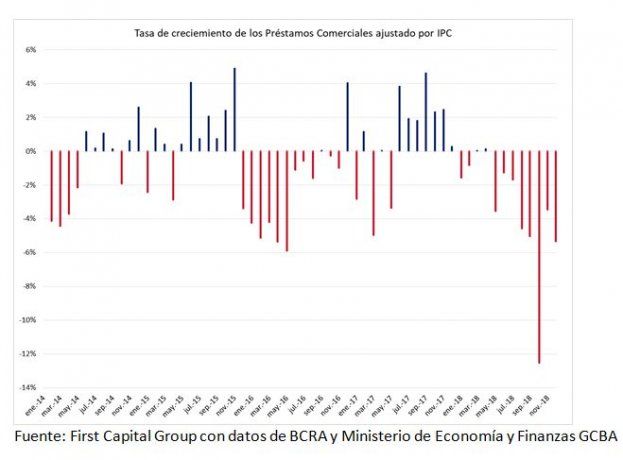

No obstante, si ajustamos el análisis de los valores nominales del período mediante el índice de precios al consumidor (elaborado por el gobierno de la C.A.B.A.), para así obtener cifras comparables, observamos que solo hubo 2 semestres con crecimiento real: Junio-diciembre 2015 y Junio-diciembre 2017.

“Cada uno de estos lapsos mencionados fue dirigido por Presidentes y Ministros de Economía con diferentes visiones acerca de cómo enfrentar el desafío de gobernar y ambos períodos coincidieron con momentos durante los cuales se llevaron a cabo procesos eleccionarios de gran trascendencia para los principales actores de la política”, argumentó Barbero.

La realidad muestra que, salvo esos pocos meses, la declinación de la actividad financiera y productiva es evidente.

Por último, si comparamos los saldos a fin de cada mes ajustados por indicadores de precios, observamos que los valores más altos de la serie, los encontramos en los meses más alejados en el pasado, lo cual no es mérito de ellos, sino que es el resultado de la inflación que demuestra que el nivel de actividad se encuentra estancado o disminuyendo con el paso del tiempo.

El gráfico 4 (en valores reales) muestra como el volumen de financiamiento ha venido cayendo en los últimos años en la medida que se va desvalorizando nuestra moneda.

Asimismo, durante los últimos meses del año 2018, se aprecia el resultado de las restricciones monetarias impuestas por el BCRA con el objetivo de disminuir la inflación: hay una sensible baja de las financiaciones al sector privado, debido a las limitaciones que tuvieron los bancos para otorgar nuevos créditos a raíz de la suba de los encajes bancarios.

Por otra parte, durante este último semestre, se observó en los deudores un esfuerzo para reducir los stocks de cuentas por cobrar a clientes y mercaderías, se limitaron las nuevas inversiones en planta y equipo, se rescataron inversiones financieras y se vendió moneda extranjera para poder cancelar deudas en pesos a tasa variable. El gran incremento experimentado por el costo financiero incentivó el desendeudamiento del sector privado.

“Luego de esta recorrida por los números en términos nominales y reales, queda claro que mientras no podamos recuperar el valor de nuestra moneda y derrotar a la inflación, todos los esfuerzos que se realizan en el segmento financiero de la economía para impulsar un crecimiento de la actividad, abarcar mayores sectores productivos y propender a la inclusión, terminan siendo estériles y solo dan como resultado quedar en el mismo lugar del que partimos”, concluyo Barbero.

Caen los préstamos en pesos y crecen los créditos en dólares: qué revela el informe de First Capital Group

09/02/2026

Dualidad del crédito en pesos: creció el financiamiento a empresas, pero volvieron a caer los préstamos al consumo

09/02/2026

Tarjetas de crédito y préstamos en picada: por qué los argentinos dejaron de financiarse en pesos este verano

09/02/2026