El mercado de capitales argentino es cinco veces menor que el promedio de la región

15-11-2023

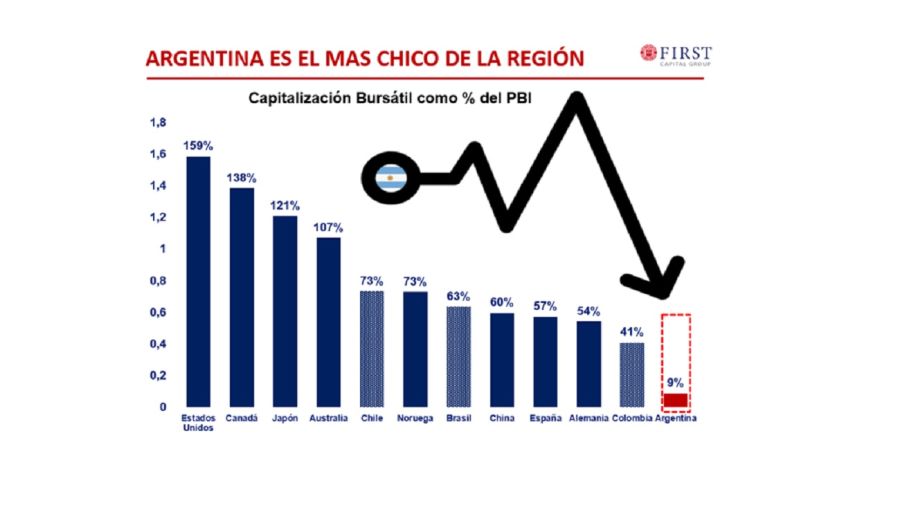

Un informe privado reveló que la capitalización bursátil asciende al 9% del PBI en Argentina mientras que en el continente americano alcanza el 50%. Las discrepancias se extienden a las proporciones de los préstamos bancarios.

Un informe privado reveló que la capitalización bursátil asciende al 9% del PBI en Argentina mientras que en el continente americano alcanza el 50%. Las discrepancias se extienden a las proporciones de los préstamos bancarios.

Argentina tiene uno de los mercados de capitales más chicos de la región y el nivel de préstamos bancarios en el país lo ubica al fondo de la tabla continental, según se desprende de un informe de First Capital Group.

El análisis remarca que la capitalización bursátil argentina es una de las más pequeñas del mundo en términos de Producto Bruto Interno (PBI), es decir, de lo todo lo que produce el país en un año.

"Mientras que el promedio de Latinoamérica ronda el 50%, el mercado de capitales en Estados Unidos alcanza el 159% del PBI, Chile el 73%, Brasil el 63% o Colombia el 43%. En Argentina, el tamaño del mercado de capitales es solo del 9% en relación al PBI", detalla el escrito.

Por qué Argentina tiene el mercado más chico de la regiónA propósito de la falta de expansión del sector, el CEO de la consultora Miguel Arrigoni remarcó que la incertidumbre propia del contexto económico y la contienda electoral con el balotaje entre Javier Milei y Sergio Massa empaña el panorama.

“Argentina 2023, ¿de qué se habla? ¿Habrá o no habrá Banco Central? ¿Cuánto valdrá el dólar? ¿Se pagará la deuda? ¿Cómo se va a bajar la inflación, se va a bajar? Mientras todas estas incógnitas se pasean por las tapas de los diarios, en Argentina la población no puede ahorrar, invertir ni crecer”, sostuvo.

Consultado por PERFIL, el analista financiero Franco Tealdi adjudicó el tamaño actual del esquema bursátil a los vaivenes de la historia económica de nuestro país.

"Argentina cuenta con un prontuario no de años, sino de décadas, de crisis económicas y financieras, defaults soberanos y cambios en las reglas de juego que hicieron que la gente no confíe en el sistema financiero y, por lo tanto, no cumpla este su función primordial que es el de generar el circulo virtuoso de ahorro e inversión", argumentó Tealdi.

Coincidió su colega Gastón Lentini al vincular las limitaciones de la capitalización a la "falta de cumplimiento y respeto a los contratos" que se tradujo en cesación de pagos o defaults con acreedores privados e institucionales a lo largo de los años.

"Si uno mira a plazos largos de tiempo, el cambio de reglas no es una excepción, es la norma. Cambiamos la moneda, la forma en que contabilizamos las deudas, la posibilidad de entrar y sacar el dinero de nuestro país", consideró Lentini.

Siguiendo esa línea argumental, el entrevistado sostuvo que la sumatoria de dichas restricciones "ahuyenta a cualquier inversor a diferencia de otros países de la región que reciben capitales en forma mucho más fluida".

Argentina necesita más de un millón de empresas para salir de la crisis, según pymes y emprendedores

El trader Francisco Castro sumó un factor de índole pedagógico: la escasez de educación financiera en las aulas. "Mientras que en otros países dentro de la currícula de estudio aparecen instrumentos financieros para aprenderlos desde chico, en Argentina no. Somos un país con déficit en conocimiento financiero y por eso muy pocas personas vuelcan sus ahorros al mercado de capitales", determinó.

Los pilares para ampliar el tamaño del mercado de capitalesA propósito de cuáles son las políticas para ampliar las dimensiones del mercado de capitales, los especialistas contactados por este medio convinieron en la necesidad de generar condiciones de corto, mediano y largo plazo para que "el ahorro argentino vuelva a volcarse al sistema financiero".

Bajo la perspectiva de Franco Tealdi, dichos requisitos parten desde "un mejor entorno macroeconómico, beneficios impositivos y reglas claras, hasta un programa de educación a la población y derribar varios mitos sobre la bolsa y el mercado de capitales".

En tanto Gastón Lentini sugirió una liberación del flujo de capitales que incluya menores restricciones para el ingreso y egreso de dinero del país. "Es dar previsibildad, los créditos son eso justamente y quien compra obligaciones negociables o acciones compra crédito", fundamentó.

En cuanto a los préstamos bancarios, First Capital Group resaltó que nuestro país alcanza el 11% en términos de lo que produce y la comparación con las naciones vecinas exhibe una disparidad: Chile encabeza el ranking con 83%, seguido por Brasil (76%), Paraguay (51%) y Perú (48%).

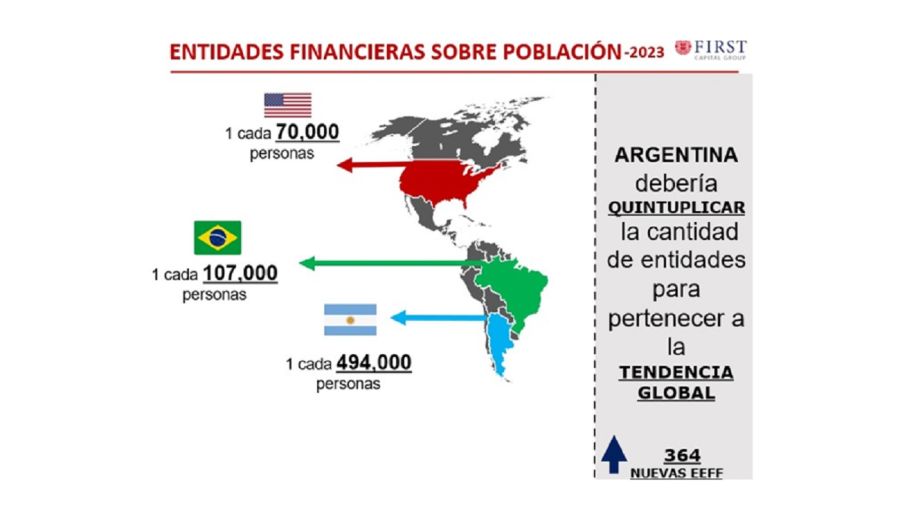

Al mismo tiempo, consignaron que la cantidad de bancos experimentó una caída de 70% en las últimas cuatro décadas al pasar de 236 a 77 entidades, lo que explica, además de la coyuntura, el retroceso de los créditos a lo largo del tiempo.

"La tendencia mundial indica que los países con un sistema financiero más desarrollado cuentan con 1 banco cada 70.000/100.000 habitantes. Sin embargo, en nuestro país apenas hay 1 banco por cada 500.000 habitantes", apunta el estudio privado. En tal sentido, Estados Unidos tiene un banco cada 70.000 ciudadanos mientras que Brasil presenta uno cada 100.000.

Por otra parte, el nivel de las tasas de las entidades financieras también evidencia una complicación ya que superan el 130%. Cabe destacar que el porcentaje está influenciado por la política monetaria del Banco Central, que elevó la tasa de referencia a 133% a mediados de octubre.

Caen los préstamos en pesos y crecen los créditos en dólares: qué revela el informe de First Capital Group

09/02/2026

Dualidad del crédito en pesos: creció el financiamiento a empresas, pero volvieron a caer los préstamos al consumo

09/02/2026

Tarjetas de crédito y préstamos en picada: por qué los argentinos dejaron de financiarse en pesos este verano

09/02/2026